2025. 2. 2. 22:09ㆍ주식/미국 증시 시황

금요일 미국 증시 마감

주간 S&P500 수익률

- 저비용 고사양 딥시크 등장으로 인한 AI 에너지 수요에 대한 불안감 & 빅테크의 설비투자(Capex) 감소 우려

- 엔비디아, 마이크로소프트 등 AI 반도체주, 컨스텔레이션에너지, GE버노바 등 전력설비·에너지주 주간 하락

주간 주요 지수 및 채권, 원자재 상품 수익률

미국

- 한주간 다우존스산업평균지수는 +0.90%, S&P500지수는 +1.20%, 나스닥지수는 +2.05% 하락

- 위험자산인 비트코인 가격은 등락하며 10만 달러에서 하락해 9만 달러대를 유지하다 개당 10만 달러를 다시 돌파

- 트럼프의 관세 발언에 미국 증시는 하락세로 전환

- 2월 1일부터 캐나다 25%, 멕시코 25%, 중국 10% 관세를 부과할 것이라고 발표

- 원유와 가스는 18일 / 철강, 알루미늄, 구리 등은 2월 말이나 3월에 부과할 것이라고 언급

- 이와 함께 제약과 반도체에도 관세 부과를 언급

- 2월 평균수익률은 +0.1%로 역사적으로 낮다, 상승할확률은 55%, 지난 10년동안 2월에 5번의 상승 5번의 하락을 보임

- 4분기 실적 발표 (4일) 알파벳, 팹시, 스포티파이 치폴레, (5일) 퀄컴, arm, 월트디즈니, 우버, (6일) 아마존, 일라이릴리 등

애플

- 4분기 매출은 1,243억 달러, 주당순이익 2.40달러로 기대를 상화

- 핵심인 아이폰 매출은 전년 대비 -0.8%로 감소했으며 예상치를하회

- 중국 매출이 무려 -11% 감소

- 3월 아이폰 SE4 출시, 4월 시리 업그레이드, 애플 인텔리전스 업데이트(iOS 18.4)는 긍정적

- 뱅크오브아메리카는 목표주가를 $253→$265로 상향

- 모건스탠리 $273→$275로 상향

- JP모건 $260→$270로 상향

- 골드만삭스 $280→$294로 상향

- 시티 $255→$275달러로 상향

국내

- 지난주 코스피는 전주 대비 19.43포인트(0.77%) 내린 2,517.37을 기록

- 코스닥 지수는 전주보다 0.45포인트(0.06%) 내린 728.29로 5주 만에 약세

- 환율은 1,458.3원에 마감

- 딥시크 쇼크가 국내 증시에 일시에 반영되면서 반도체주와 전력기기주가 큰 폭으로 하락

- 다만 소프트웨어 종목들은 오히려 저비용 AI 상용화 기대감에 상승세

- 럼프 행정부의 관세 부과, 국내외 주요 기업 실적 발표 등에 주목

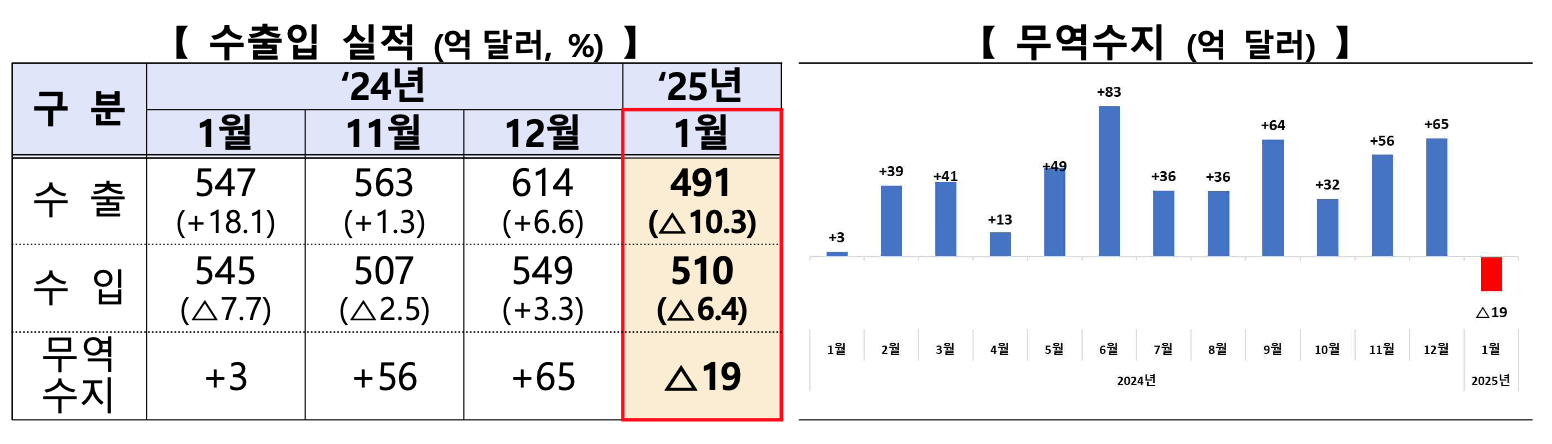

2025년 1월 수출입 동향

- 1월 수출 전년比 -10%로 감소

- 무역수지는 12월까지 19개월 연속 흑자였으나 20개월 만에 적자전환

- 다만 설 연휴에 임시공휴일까지 더해지며 조업일수가 전년 동월 대비 4일 적어(24일→20일) 수출이 일시적으로 둔화

- 대다수 품목과 시장에서 플러스 성장을 기록한 만큼, 우리 수출 모멘텀은 여전히 살아있다고 평가

- 2월 중 ‘수출전략회의’를 개최할 예정(범정부 비상수출대책을 발표할 예정)

- 수출 16개월 만에 마이너스 전환

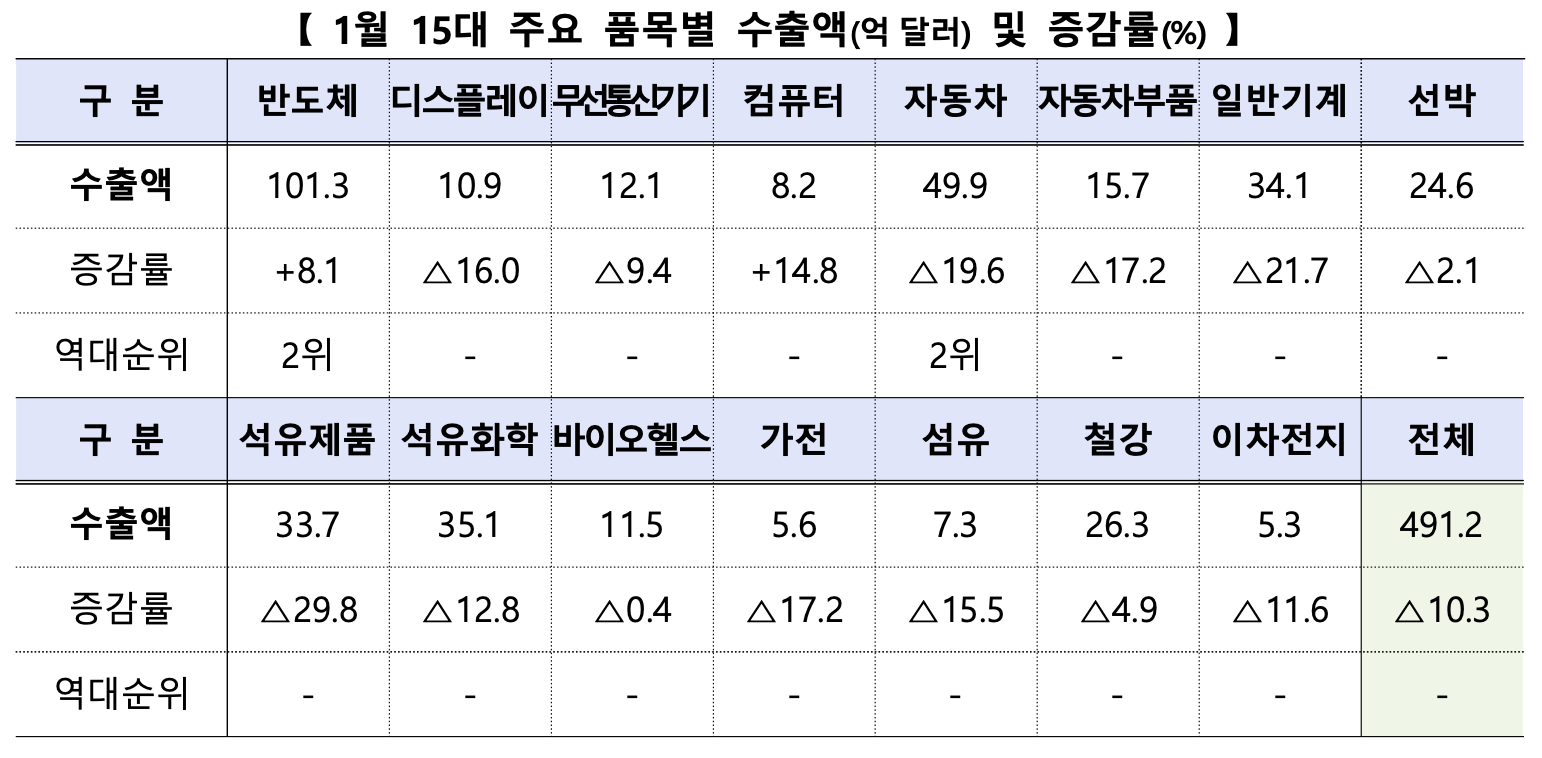

- 15대 주력 수출품목 중 반도체·컴퓨터SSD 등 IT 분야 2개 품목 수출이 증가

- 반도체 수출액은 101억3000만달러(+8.1%), 반도체 수출은 15개월 연속 플러스 및 9개월 연속 수출액 100억달러 돌파

- HBM·DDR5 등 고부가 메모리의 견조한 수요로 9개월 연속 수출액이 100억달러 이상을 달성

- SSD 수출도 두 자릿수(+14.8%) 증가한 8억2000만달러로 13개월 연속 증가

- 자동차(50억달러, -19.6%)·차부품(16억 달러, -17.2%), 석유제품(34억달러, -29.8%) 수출 하락

주간 중요 경제지표 발표 및 실적 발표 일정( 한국시간 )

2월 첫째 주

2월 주요일정

1/28~ 2/4일 - 중국 춘절3 미 재무부 분기자금조달계획 공개(상세 5일)

6일 - 영국 BOE 통화정책회의

7일 - 미국 고용보고서(모델 방법론 변경)

11일 - 미 가계 신용 및 부채 보고서

17일 - 미국 휴장(대통령의 날)

23일 - 독일 연방의회선거

25일 - 한국 금융통화위원회

26일 - 엔비디아 실적

한국 대통령 탄핵 헌재 심리

2월 3일 월요일

한국

08:00 - 12월 산업생산

08:00 - 12월 소매판매

08:00 - 1월 서비스업 구매관라지자수(PMI)

09:00 - HSBC 1월 제조업 구매관라지자수(PMI)

일본

09:30 - 1월 S&P Global 제조업 PMI

중국

10:45 - 1월 차이신 제조업 PMI

유럽

17:55 - 독일 1월 S&P Global 제조업 PMI

18:00 - 유로존 1월 S&P Global 제조업 PMI

18:30 - 영국 1월 S&P Global 제조업 PMI

19:00 - 유로존 1월 소비자물가지수(CPI)

미국

19:00 - OPEC회의

23:00 - 델러스 연은 12월 개인소비지출

23:45 - 1월 S&P글로벌 제조업 PMI 확정치

00:00 - 12월 건설지출

00:00 - 1월 ISM 제조업 PMI

01:30 - 국채 3·6개월물 입찰(3개월물 $840억, 6개월물 $720억)

- 이전 : 3개월물 4.195%, 6개월물 4.140%

02:30 - 라파엘 보스틱 애틀란테 연은 총재 연설

03:00 - 애틀랜타 연방준비은행의 GDPnow (4분기)

- 이전 2.9%

04:00 - 고위 대출책임자 설문조사(SLOOS)

※실적발표

미국

장전 : SAIA(SAIA), 타이슨(TSN), IDEXX래브로토리(IDXX), 트위스트(TWST), 존슨아우도어스(JOUT), 쿄세라(KYOCY), 무라타(MRAAY)

마감후 : 팔란티어(PLTR), kyndryl(KD), 클로록스컴퍼니(CLX), RBB뱅코프(RBB), NXP(NXP), 람버스(RMBS), 패브리넷(FN), 플렉스틸(FLXS)

2월 4일 화요일

한국

일본

12:35 - 10년물 JGB 국채 입찰

뉴질랜드

21:00 - 우유 경매

영국

19:00 - 5년물 Gilt 국채 입찰

미국

00:00 - 12월 구인·이직 보고서(JOLTs)

00:00 - 공장주문

00:00 - 내구재주문

00:10 - 1월 IBD/TIPP 경제낙관지수

01:00 - 라파엘 보스틱 애틀란테 연은 총재 연설

03:15 - 매리 데일리 샌프란시스코 연은 총재 연설

06:30 - 미국석유협회(API) 주간 원유재고

※실적발표

미국

장전 : 페이팔(PYPL), 스포티파이(SPOT), 화이자(PFE), 리제네론(REGN), 펩시코(PEP), 페라리(RACE), 머크(MRK), 에스티로더(EL), 아폴로(APO)

마감후 : AMD(PLTR), 알파벳(GOOGL), 스냅(SNAP), 치폴레(CMG), 엔페이즈(ENPH), 암젠(AMGN), 일렉트로닉아츠(EA), 루멘(LUMN), 프루덴셜(PRU), 쥬니퍼(JNPR)

2월 5일 수요일

한국

06:00 - 한국은행, 2025년 1월말 외환보유액

08:00 - 1월 소비자물가지수(CPI)

일본

09:30 - 1월 S&P Global 서비스업 PMI

중국

10:45 - 1월 차이신 서비스업 PMI

유럽17:55 - 독일 서비스업·제조업 PMI

18:00 - 유로존 서비스업·제조업 PMI

18:30 - 영국 서비스업·제조업 PMI

19:00 - 12월 생산자물가지수

미국

09:30 - 제퍼슨 연준 이사 연설

21:00 - 30년물 MBA 모기지

22:15 - 12월 ADP 민간 고용보고서

22:30 - 12월 무역수지

23:45 - 1월 S&P글로벌 서비스업 PMI 확정치

00:00 - 1월 ISM 서비스업 PMI

03:00 - 애틀랜타 연방준비은행의 GDPnow (4분기)

- 이전 2.9%

03:00 - 오스탄 굴스비 시카고 연은 총재 연설

05:00 - 미셸 보우먼 이사

※실적발표

미국

장전 : 우버(UBER), 월트디즈니(DIS), 노보노디스크(NVO), 에퀴노어(EQNR), 토요타(TM), 보스톤사이언티픽(BSX), 존슨컨트롤(JCI), 오로라(ACB), 스탠리블랙엔데커(SWK)

마감후 : 포드(F), 퀄컴(QCOM), ARM(ARM), 심보틱(SYM), amsc(AMSC), 바이킹테라퓨틱스(VKTX), 오라일리오토파츠(ORLY), IMPINJ(PI), align(ALGN), 에플락(AFL)

2월 6일 목요일

한국

08:00 - 12월 경상수지

14:00 - 금융위원회, 2025 제1차 '핀테크 지원협의체' 개최

이창용 한국은행 총재, 2.6일(목)~2.8일(토) BIS CGFS-CPMI (글로벌 금융시스템 위원회- 지급·시장인프라 위원회) 워크숍

일본

10:30 - BoJ 타무라 연설

유럽

19:00 - 유로존 12월 소매판매

21:00 - 영국(BOE) 2월 금리 표결

- 이전 4.75%

- 예상치 4.50%로 25bp인하 전망

23:15 - 베일리 영란은행 총재 연설

미국

09:30 - 제퍼슨 연준 이사 연설

22:30 - 주간 신규실업급여청구건수

- 신규실업급여청구 건수 207K → 214K

- 연속실업급여 1,858K → K

- 4주 평균 212.50K → K

22:30 - 4분기 비농업부문생산성·단위노동비용

00:30 - 천연가스 재고량

04:30 - 윌러 연준 이사 연설

06:30 - Fed 지급준비금 잔액( H.4.1)

※실적발표

미국

장전 : 일라이릴리(LLY), 로블록스(RBLX), 코노코필립스(COP), 펠로톤(PTON), 허쉬(HSY), 브리스톨마이어스큅(BMY), 테피스트리(TPR), BCE(BCE), 염브랜즈(YUM), 필립모리스(PM)

마감후 : 아마존(AMZN), 엘프(ELF), 클라우드플레어(NET), 어펌(AFRM), 포티넷(FTNT), 마이크로칩(MCHP), 핀트레스트(PINS), 빅토리케피탈(VCTR), mps(MPWR), powell(POWL)

2월 7일 금요일

일본

08:30 - 12월 가계지출

08:50 - 1월 외환보유고

14:00 - 12월 선생지수

미국

22:30 - 1월 고용 보고서

- 비농업고용 (10월)12K → (11월) 227K → (12월) 256K → (1월) 154K

- 실업률 4.1% → 4.1%

- 경제활동 참가율 이전 62.5%

- 시간당 임금상승률 MoM +0.4% → +0.3%으로 감소

- 시간당 임금상승률 YoY +3.9%

- 평균주당 근무시간 이전 34.3

00:00 - 미시간대 소비자신뢰지수

- 10월 1년 인플레이션 기대치 3.3%

- 10월 5년 인플레이션 기대치 3.2%

※실적발표

미국

장전 : 캐노피그로스(CGC), 플래인스올아메리칸파이프라인(PAA), 플라워스푸드(FLO), 뉴웰브랜즈(NWL), 포티브(FTV)

'주식 > 미국 증시 시황' 카테고리의 다른 글

| [2025-02-17] 2월 주간 국내·해외 증시 주요일정 (2) | 2025.02.16 |

|---|---|

| [2025-02-10] 2월 주간 국내·해외 증시 주요일정 (3) | 2025.02.09 |

| [2024-01-27] 1월 주간 국내·해외 증시 주요일정 (0) | 2025.01.27 |

| [2024-01-13] 1월 주간 국내·해외 증시 주요일정 (1) | 2025.01.12 |

| [2024-01-06] 1월 주간 국내·해외 증시 주요일정 (0) | 2025.01.06 |